Nossa

missão é

somar sempre

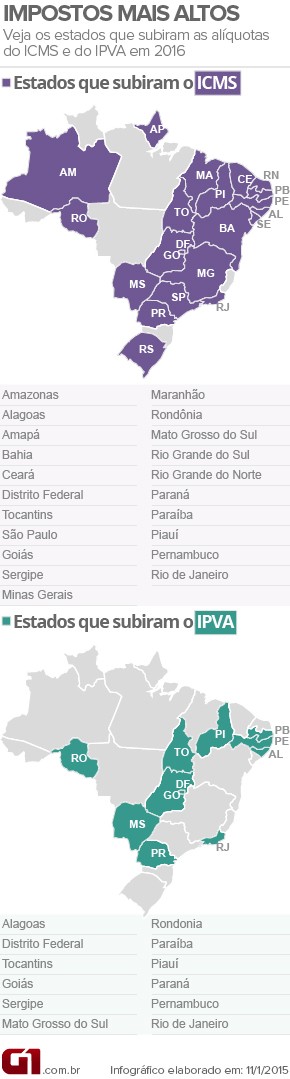

20 estados e DF sobem ICMS no país; veja quais impostos aumentaram

Com cofres vazios, estados e capitais elevaram alíquotas de tributos.

A inflação não será a única vilã do bolso dos contribuintes em 2016. Com perdas na arrecadação, o governo federal e a maior parte dos estados e capitais elevaram seus principais tributos, de acordo com levantamento realizado pelo G1.

A pesquisa considerou apenas as elevações de alíquotas – o percentual usado para calcular quanto o contribuinte vai pagar de imposto sobre o valor, em reais, de determinado produto, serviço ou bem.

Ficaram de fora altas que refletem apenas os efeitos da inflação sobre os preços de produtos ou serviços – uma tributação de 10% sobre um produto, por exemplo, que custava R$ 100 há um ano, levaria então R$ 10 aos cofres do governo. Esse mesmo produto, custando R$ 110, pagaria agora R$ 11 em impostos, sem alteração na alíquota.

No caso de impostos sobre bens, como IPVA (incidente sobre veículos) e IPTU (sobre os imóveis), em muitos casos não houve alteração nas alíquotas, mas, com a correção do valor desses bens (pela inflação ou por desvalorização), o valor final dos impostos sofreu variações.

Principais tributos

A alíquota do Imposto sobre a Circulação de Mercadorias e Serviços (ICMS), por exemplo, aumentou em 20 estados, além do Distrito Federal. O tributo, estadual, é um dos que mais pesam e incide sobre produtos e serviços considerados essenciais, como telefonia e telecomunicações, e também os supérfluos, como cosméticos, bebidas alcoólicas e cigarro.

Outra cobrança que ficou mais cara foi o Imposto sobre Propriedade de Veículos Automotores (IPVA). Ele subiu em 12 estados, mais a capital federal.

Já o imposto sobre herança e doações – conhecido em vários estados como ITCMD – aumentou em 10 estados e no Distrito Federal.

Grande parte dos municípios não elevou a cobrança do IPTU (Imposto Predial e Territorial Urbano), que incide sobre bens como imóveis e terrenos, mas reajustou a alíquota pelos índices de inflação de 2015, que ficaram em torno de 10%.

Enquanto isso, o governo federal conseguiu elevar o IPI (Imposto sobre Produtos Industrializados) de bebidas e eletrônicos e acabar com a isenção do Imposto de Renda em remessas ao exterior de até R$ 20 mil este ano.

Tenta ainda recriar a CPMF (Contribuição Provisória sobre Movimentações Financeiras, que ficou conhecido como "imposto do cheque") e aumentar as alíquotas do Imposto de Renda e dos tributos sobre produtos industrializados.

"Houve um aumento generalizado", avalia o presidente-executivo do IBPT (Instituto Brasileiro de Planejamento Tributário), João Eloi Olenike. De todos os impostos, o ICMS é um dos que terão maior impacto no bolso do brasileiro, afirma.

“O ICMS movimenta valores muito altos e é cobrado sobre tudo o que se consome e não tem como escapar. Quem paga mais é o consumidor final, e o imposto tem um efeito cascata que tributa toda a cadeia produtiva”, explica Olenike.

Para ele, todos esses aumentos serão repassados de forma indireta para o consumidor. “Vai ter impacto na inflação. As empresas vão repassar os custos nos preços de seus produtos e serviços”, diz o tributarista.

O presidente-executivo do IBPT explica que a lei obriga os estados a priorizar o aumento de impostos sobre produtos e serviços considerados mais supérfluos – como itens de luxo ou os prejudiciais à saúde. Mas em estados como Minas Gerais, houve aumento sobre a energia elétrica e serviços de telecomunicações, considerados essenciais.

IMPOSTOS NO BRASIL

São mais de 90 tributos em vigor no país.

- quanto pagamos de impostos

- arrecadação federal

- evolução da carga tributária

- retorno dos impostos

- campeões de tributos

- infográfico

FEDERAIS

Em vigor

Fim da isenção sobre remessas ao exterior

No início deste ano, deixou de valer a isenção que existia no Imposto de Renda cobrado de remessas pessoais ao exterior, como as transferências de agências de turismo para hotéis e pagamentos com educação, como intercâmbio. A alíquota passou a ser de 25%.

IPI sobre eletrônicos

No dia 1º, a presidente sancionou uma lei que suspende a isenção – concedida por dez anos – de algumas tarifas a computadores, smartphones, notebooks, tablets, modens e roteadores. O texto prevê o pagamento de alíquota cheia de PIS e Contribuição para Financiamento da Seguridade Social (Cofins) para os itens de informática a partir deste mês, durante todo o ano de 2016.

IPVA 2016

Saiba tudo sobre o imposto

- guia por estado

- quais estados enviam boleto?

- para que serve

- valor do dpvat

IPI sobre bebidas

No dia 1º, a presidente sancionou uma lei que eleva o IPI cobrado sobre as bebidasquentes, que passará a ser calculado com uma alíquota sobre o preço de cada produto. Isso significa que uma garrafa de bebida mais cara vai pagar um imposto maior, proporcional ao seu valor. Antes da nova lei, era cobrado uma taxa fixa por determinada quantidade produzida de um tipo de bebida, independentemente do seu valor.

Para uma garrafa de 750 ml de vinho de mesa, por exemplo, era cobrada taxa fixa de R$ 0,73. Na nova regra, o imposto será de 10% do preço. Uma garrafa de vinho de R$ 80 passa a pagar imposto de R$ 8 (10% de seu valor). Esta taxa para bebidas quentes varia de 10% a 30%. Ele passa de 25% a 30% para aguardentes e de 30% para uísque e vodca.

Redução do Reintegra

Desde dezembro, o governo praticamente eliminou o benefício para exportadores concedido por meio do chamado Reintegra – programa do governo que "devolve" aos empresários uma parte do valor exportado em produtos manufaturados por meio de créditos do PIS e Cofins. A alíquota de ressarcimento foi baixada de 1% para 0,1% em 2016. A partir de 2017, a alíquota sobe para 2% e, em 2018, avança para 3%.

Em andamento

IR sobre ganho de capital

O governo propôs em setembro, dentro do pacote de medidas fiscais, criar uma alíquota progressiva do Imposto de Renda cobrado sobre o ganho de capital na venda de bens e direitos como imóveis. Atualmente, a tributação é de 15%. A proposta prevê alíquota de 15% para ganho de até R$ 1 milhão; 20% para entre R$ 1 milhão a R$ 5 milhões; 25%, de R$ 5 milhões a R$ 20 milhões; 30%, acima de R$ 20 milhões – R$ 1,1 bilhão. A MP 692 tramita na Câmara e prevê um impacto de R$ 1,8 bilhão.

Retorno da CPMF

A Contribuição Provisória sobre Movimentações Financeiras (CPMF) foi um imposto que existiu até 2007 para cobrir gastos do governo federal com projetos de saúde. Agora, o governo propõe cobrar uma alíquota sobre todas as transações bancárias de pessoas físicas e empresas para ajudar a cobrir o rombo da Previdência Social. A proposta ainda precisa ser enviada ao Congresso Nacional para votação. O Orçamento de 2016 traz uma previsão de R$ 10,3 bilhões de arrecadação de CPMF para 2016.

IR de juros sobre capital próprio

À espera por votação no Congresso, a Medida Provisória 694 enviada pelo governo em setembro eleva de 15% para 18% a alíquota do Imposto de Renda Retido na Fonte (IRRF) aplicado aos juros sobre o capital próprio (JSCP), distribuído entre os sócios ou acionistas de empresa que aplicaram dinheiro no negócio. A MP 694 ainda não foi analisada pela Câmara e o Senado.

ESTADUAIS E MUNICIPAIS

ACRE

Não houve aumento em 2016

Rio Branco

Não teve variação de alíquota. Mas a Unidade Fiscal do Município (UFM) – que indexa todos os tributos – sofreu correção de 10,9%. Os valores do IPTU e ITBI, no entanto, só devem ser definidos na segunda quinzena de janeiro, segundo a prefeitura da capital.

AMAZONAS

ICMS: foi elevado de 17% para 18%. O reajuste entrou em vigor no dia 6 de janeiro.

Manaus

IPTU - A alíquota não foi elevada, mas a base de cálculo dos impostos municipais, inclusive do IPTU, é regida pela Unidade Fiscal do Município (UFM), que em 2016 será de R$ 92,97, contra R$ 83,78 no ano passado. O índice de variação foi de 10,9% relativo ao INPC/IBGE de 2015.

ITBI - Não há variação, pois o imposto é calculado por um percentual fixo sobre o valor do imóvel. No caso é calculado 2% sobre o valor venal do imóvel (valor atual de mercado). Se pagar em cota única tem desconto de 10% ou o contribuinte pode parcelar em três vezes sem desconto.

ALAGOAS

ICMS: Houve um acréscimo de 1% à alíquota do tributo (que era de 17%), mas apenas para mercadorias supérfluas, as que estimulem a violência infantil e outras. O valor arrecadado com esse acréscimo será destinado ao Fundo Estadual de Combate e Erradicação da Pobreza (Fecoep). A medida não altera o índice sobre produtos da cesta básica, material escolar, medicamentos, energia até 150 kW e transportes.

IPVA: Haverá aumento nas alíquotas apenas para automóveis com potência acima de 80 cavalos. Pelas novas regras, automóveis com até 80 cavalos têm alíquota fixada em 3%; de 81 a 160 cavalos, a alíquota passa para 3,5% e, para potência acima de 160 cavalos, a alíquota é definida em 4%.

Maceió

Imposto sobre a Propriedade predial e Territorial Urbana (IPTU): a alíquota permanece inalterada (1% (para imóvel predial) ou 2% (territorial, terreno não construído) sobre o valor venal). Mas os imóveis tiveram um reajuste no valor venal de 9,93% este ano. Segundo a Secretaria de Finanças do Município, o aumento é baseado no Índice Nacional de Preços ao Consumidor Amplo (IPCA).

Imposto sobre venda de Bens e Imóveis (ITBI): Não houve aumento. A alíquota do Imposto de Transmissão onerosa de Bens e Imóveis (ITBI) é sempre a mesma, de 2% ou 3% sobre o Valor Venal do Imóvel (VVI), ou sobre o valor da negociação pelo imóvel. Se o valor de compra for maior que o VVI, o ITBI incidirá sobre o valor de compra.

AMAPÁ

ICMS: houve aumentos nas alíquotas produtos como óleo diesel (25%), munições (29%) e itens de joalheria e perfumaria (29%). Não foi informado qual era o antigo percentual das alíquotas.

IPVA e ITCMD: a secretaria não informou se houve aumento.

Macapá

Não houve aumento no IPTU e ITBI.

BAHIA

ICMS: a alíquota básica do imposto passará, em março, de 17% para 18%, conforme previsto em lei estadual publicada em dezembro. A alíquota básica é aplicada a parte dos produtos, não incluindo, por exemplo, aqueles da cesta básica, beneficiados com isenções ou descontos.

Salvador

Para os impostos municipais, apenas houve atualização financeira de 10,1%, sem mudança na alíquota.

CEARÁ

ICMS: aumento de alíquota de alguns produtos a partir de março de 2016, segundo informações da Secretaria da Fazenda do Ceará (Sefaz). A alíquota do imposto passará de 17% para 28% para itens como rodas esportivas para automóveis, drones, embarcações e jet-skis. Nas bebidas alcoólicas, ultraleves, asas delta, armas de fogo, munições, fogos de artifício, fumo, cigarros e prestação de serviços de comunicação, o imposto saltou de 25% para 28%.

IPVA: houve redução média de 4,01% na alíquota do imposto.

Imposto sobre Herança e Doações: alíquota aumentou apenas para doações e passou a valer em 1º de janeiro de 2016. Até 2015, o imposto sobre doações era de 2% e 4%, de acordo com o valor da doação. Agora, as alíquotas passam a variar entre 2% a 8%, de acordo com o valor da doação.

Fortaleza

IPTU: houve correção inflacionária, ou seja, reajuste de 10,71% com base no IPCA-E

Alíquotas permanecem as mesmas.

DISTRITO FEDERAL

ICMS: alíquota subiu de 17% para 18% para todos os produtos que não têm legislação específica. Medicamentos foram excluídos do reajuste e seguem em 17%.

Algumas alíquotas diferenciadas também mudaram: TV por assinatura, de 10% para 15%; bebidas e tabacaria, de 27% para 31%; gasolina, de 25% para 28%; e diesel, de 12% para 15%

IPVA: a alíquota subiu. Para automóveis, caminhonetes e utilitários subiu de 3% para 3,5%; para motocicletas, motonetas, quadriciclos e triciclos: de 2% para 2,5%. Veículos de carga tiveram IPVA mantido em 1%.

Imposto sobre herança e doações: o cálculo passou a ser escalonado. Até 2015, o imposto era sempre de 4%, independente do valor da herança. Agora, a alíquota de 4% vale para transmissões de até R$ 1 milhão. Entre R$ 1 milhão e R$ 2 milhões, a alíquota é de 5%.

A partir de R$ 2 milhões, a alíquota é de 6%.

IPTU: A Câmara Legislativa do Distrito Federal rejeitou o projeto de lei que corrigia em 10% a planta de valores imobiliários, que dá base para calcular o Imposto Predial e Territorial Urbano (IPTU). Os reajustes na Taxa de Limpeza Pública (TLP) e na Contribuição de Iluminação Pública (CIP) também não foram aprovados pelos distritais.

ITBI: a alíquota passou de 2% para 3% do valor venal do imóvel, para transações acima de R$ 250 mil.

ESPÍRITO SANTO

Não houve aumento de alíquotas de impostos estaduais ou municipais. A prefeitura de Vitória faz a correção monetária (correção pela inflação), aplicando o Índice de Preços ao Consumidor Amplo Especial (IPCA-E). No ano passado, para atualização dos valores, foi aplicado um percentual de 6,46%, utilizando o IPCA-E do ano de 2014. Nesse ano, o índice será de 10,71%.

GOIÁS

ICMS: houve alteração de alíquota apenas para gasolina, que passou de 27% para 28%. A alíquota básica de ICMS em Goiás permanece em 17%. A alíquota para operações interestaduais também continua a ser 12%.

IPVA: houve aumento apenas em uma categoria. A alíquota para motocicletas, ciclomotores, quadriciclos e automóveis de passeio com potência até 100 cavalos subiu de 2,5% para 3%. As demais categorias mantiveram o valor de 2015: 1,25% para ônibus, micro-ônibus, caminhão e demais veículos usados para o transporte coletivo; 3,45% para utilitários; 3,75% para veículos aquáticos, aéreos, e veículos de passeio que não são de 100 cavalos.

ITCMD: em Goiás, esse tributo é chamado de Imposto Sobre Transmissão Causa Morte e Doação (ITCMD). No ano passado havia uma alíquota única de 4%. A partir deste ano, ela passou a ser escalonada de acordo com os valores a serem recebidos. Assim, para as heranças de até R$ 25 mil incidirá 2%; até R$ 200 mil será de 4%; até R$ 600 mil será 6%; e acima disso, 8%.

Goiânia

IPTU: não houve variação na alíquota do IPTU. Houve apenas a reposição inflacionária de 10,48% para 2016.

MINAS GERAIS

ICMS: teve alteração da alíquota em vários produtos e serviços: 160 produtos voltaram a ter alíquota de 18%. No ano passado, a alíquota era de 7% ou 12%. O ICMS de energia elétrica para consumo de classe Comercial, Serviços e Outras Atividades (definida pela Aneel) passou de 18% para 25% (exceto para os imóveis de entidades religiosas e beneficentes, além de hospitais públicos e privados, que continuam pagando 18%). O ICMS sobre a prestação e serviço de comunicação passa de 25% para 27%.

Os produtos que compõem o Fundo de Erradicação da Miséria (FEM) tiveram aumento de 2 pontos percentuais no ICMS:

– para 27% (até 31/12/2019) em bebida alcoólica (exceto aguardente de cana ou melaço), armas, perfumes, água de colônia, cosméticos e produtos de toucador.

– para 20% (até 31/12/2019) em cerveja sem álcool, cigarros (exceto os embalados em maço) e produtos de tabacaria, refrigerantes, bebidas isotônicas e energéticas; ração tipo pet; alimentos para atletas; celulares e smartphones; câmeras fotográficas e de filmagem e acessórios; equipamentos para pesca esportiva; som ou vídeo para uso automotivo.

Belo Horizonte

Não houve aumento nos impostos municipais.

MARANHÃO

ICMS: o governo ajustou a alíquota básica de incidência do ICMS nas operações internas, que passaram de 17% para 18%, a partir de 1º de janeiro de 2016.

IPVA: foi reduzida de 2% para 1% a alíquota de IPVA para motocicletas até R$ 10 mil e elevado de 2,5% para 3% para qualquer veículo automotor com valor venal acima de R$ 150 mil e aeronaves e embarcações.

ITCD: foram estabelecidas oito faixas de alíquotas, nas doações de quaisquer bens ou direitos e nas instituições de usufruto:

– de 1%, caso a soma dos valores venais não seja superior a R$ 100 mil

– de 1,5%, para valores venais acima de R$ 100 mil até 300 mil

– de 2% para valores acima de R$ 300 mil

Em quaisquer outras hipóteses, bem como na transmissão causa mortis:

– de 3%, caso a soma dos valores venais se estenda até R$ 300 mil.

– de 4%, caso a soma dos valores venais seja superior a R$ 300 mil e se estenda até R$ 600 mil.

– de 5%, caso a soma dos valores venais seja superior a R$ 600 mil e se estenda até R$ 900 mil.

– de 6%, caso a soma dos valores venais seja superior a R$ 900 mil e se estenda até R$ 1,2 milhão.

– de 7%, caso a soma dos valores venais exceda a R$ 1,2 milhão.

MATO GROSSO DO SUL

ICMS: com fim da redução experimental por seis meses, a alíquota do óleo diesel – que era de 12% em 31 de dezembro de 2015 – subiu para 17% em 2016. Foram reajustadas as alíquotas sobre cosméticos, perfumes e refrigerantes, de 17% para 20%, e de bebidas alcoólicas, cigarros, fumos e derivados de fumo, que subiram de 25% para 28%.

ITCD: em 2016 entrou em vigor um aumento no valor de isenção do tributo, para 780 unidades fiscais no município – o que significa que, para janeiro, passou de R$ 17,8 mil para R$ 50 mil – nas doações de bens e direitos. O mesmo limite, R$ 50 mil, também foi estabelecido para as transmissões causa mortis (herança) de bens e direitos.

Para as doações que forem acima do teto ou não se enquadrarem nos requisitos para isenção, a alíquota que era de 2% em 2015 sobe para 3% em 2016, enquanto que na transmissão de bens e direitos por causa mortis, nestas mesmas condições, o percentual sobe de 4% para 6%. Os aumentos devem vigorar até 31 de dezembro de 2019.

IPVA: alíquota passou de 2,5% para 3,5% para automóvel (carro de passeio), camionete, camioneta de uso misto e utilitário passou de 2,5% para 3,5%; para ciclomotor, motocicleta, triciclo e quadriciclo, continua em 2%; caminhões com qualquer capacidade de carga, ônibus ou micro-ônibus para transporte coletivo de passageiros tiveram as alíquotas reajustadas de 1,5% para 2%. Para automóveis de oito lugares movidos a diesel, a alíquota sobe de 3% para 4,5%.

Campo Grande

IPTU: não houve mudança de alíquota, apenas correção da inflação nos valores, 9,56%.

As alíquotas para 2016 continuam as mesmas de 2015, ou seja, variam de 1% a 3,5% sobre o valor venal dos imóveis, conforme situação (se tem construção ou não) e melhoramentos ou benefícios onde está localizado (pavimentação, abastecimento de água, rede de esgoto e rede de energia elétrica).

MATO GROSSO

O governo de Mato Grosso informou que não houve aumento de impostos desde o início de 2015, e não há previsão de nenhum aumento no início deste ano.

Cuiabá

IPTU: Ainda não há previsão de reajuste em 2016. Continua sendo cobrado às mesmas alíquotas de 2014, sendo 0,4% no caso de Imposto Predial e 2% de Imposto Territorial.

ITBI: sem previsão de aumento. São cobradas 0,5% sobre o valor efetivamente financiado em casos de transferências de imóveis pelo Sistema Financeiro de Habitação e 2% sobre o valor restante. Nas demais transferências, a cobrança é de 2%. O percentual é o mesmo cobrado em 2015.

PARÁ

Não houve aumento das alíquotas estaduais.

Belém

Nenhum imposto foi sofreu aumento. O que ocorreu, conforme disposto na Lei 8.033/2000, é uma atualização monetária (correção pela inflação). A variação acumulada para 2016 é de 9,57%.

PARAÍBA

ICMS: a alíquota aumentou de 17% para 18%. De alguns produtos, a alteração foi maior: da gasolina, subiu de 25% para 27%; da TV por assinatura, de 10% para 15%; do cigarro, de 25% para 35%.

IPVA: subiu de 2% para 2,5% sobre o valor venal dos veículos

Imposto sobre Herança e Doações: subiu de 4% para uma alíquota progressiva que varia de 2% a 8%.

João Pessoa e Campina Grande

IPTU: aumento de 6,56% para 10,48%

PIAUÍ

ICMS: mudou para bebidas, fumo e gasolina, com aumento de 2%. Para fumos e bebidas saiu de 17% para 19%. Já a gasolina saiu de 25% para 27%. No álcool houve redução de 6%, caindo de 25% para 19%.

IPVA: a variação de alíquota atinge exclusivamente quem possui veículos com valor acima de R$ 150 mil, além de embarcações como moto aquática. A medida vale a partir de abril de 2016, quando a alíquota sobe de 2,5% para 3%.

Imposto sobre Herança e Doações (ITCMd): a variação de alíquota do ITCMD para causa mortis passa a ser de 2% (até 20 mil) a 6% (acima de R$ 500 mil), ao invés de um valor fixo em 4%. Para doações, o valor permanece em 4%.

Teresina

ITBI: Desde 2006, o valor da alíquota do ITBI do município de Teresina é de 2%. Para pagamentos à vista, há desconto de 10%. A cada ano, há reajuste de acordo com o IPCA-E, índice que mede a inflação. Este ano foi de 10,71%, contra 6,46% em 2015.

PARANÁ

ICMS: houve aumento da alíquota de 12% para 18% ou 25% em 95 mil itens de consumo popular. Aumento da alíquota de 28% para 29% na gasolina e álcool. Novas alíquotas entraram em vigor em abril de 2015.

IPVA: aumento da alíquota em 2015 de 2,5% para 3,5% do valor do veículo em vigor desde abril de 2015.

Curitiba

IPTU: sem alta na alíquota. Houve atualização monetária de 10,48% em relação ao valor de 2015, mais 4% de correção para imóveis edificados e 7% para imóveis sem edificação.

ITBI: aumento da alíquota no início de 2015 de 2,4% para 2,7% do valor do imóvel.

PERNAMBUCO

IPVA: foi aprovado pela Assembleia Legislativa aumento válido por 48 meses em várias categorias. Para aeronaves, a alíquota subiu de 1,5% para 6%; motocicletas, de 2% para 2,5% para veículo com motor de cilindrada até 300 cm³; de 3,0 % para veículo com motor de cilindrada acima de 300 cm³ até 600 cm³; e de 3,5 % para veículo com motor de cilindrada acima de 600 cm³. Para carros, passou de 2,5% para 3%, no caso de veículo com motor de potência até 180 CV; de 4 %, no caso de veículo com motor de potência acima de 180 CV

Imposto sobre Herança e Doações: a partir de 2016, passou para uma escala de zero a 8%, dependendo do valor do bem. Até R$ 200 mil, alíquota de 2%; de R$ 200 mil a R$ 300 mil, de 4%; de R$ 300 mil a 400 mil, alíquota de 6%; acima de R$ 400 mil, alíquota de 8%. A faixa de isenção aumenta de R$ 5 mil para R$ 50 mil.

ICMS: a alíquota da gasolina sobe de 27% para 29%, enquanto que a do álcool cai de 25% para 23%. Sobre serviços de telecomunicações, o ICMS sobe de 28% para 30%. Para produtos que não contam com legislação específica, a alíquota do ICMS sobe de 17% para 18%.

Recife

IPTU: o reajuste aplicado aos valores para cálculo do imposto (a atualização do valor do bem) a partir de 1º de janeiro de 2016 foi de 9,93%. As alíquotas seguem inalteradas.

ITBI: não houve aumento na alíquota de ITBI em 2015. O Programa de Parcelamento Incentivado "Em dia com a cidade", em vigor até 29/03/2016, prevê que o ITBI de transações realizadas até dezembro/2014, para as quais não tenha havido o pagamento, poderão ainda usufruir da redução de alíquota de 3% para 1,8%.

RIO DE JANEIRO

ICMS: houve aumento para algumas categorias. Para óleo diesel, subiu de 12% para 14%; diesel para transporte público, permanece em 6%; importação, aumenta de entre 13% a 15%, dependendo do local de entrada do produto, para 16% independente de local. Serviços de comunicação, aumenta de 25% para 26%.

ITD: para bens e imóveis até 400 mil UFIR, aumenta de 4% para 4,5%. Bens e imóveis acima de 400 mil UFIR, aumenta de 4% para 5%.

IPVA: para veículos flex, aumenta de 3% para 4%; para veículos GNV: aumenta de 1% para 1,5%; trator não agrícola, cai de 4% para 1%; veículos a energia elétrica: cai de 1% para 0,5%.

Rio de Janeiro (capital)

IPTU: a cada ano o IPTU é atualizado monetariamente, mas a alíquota segue inalterada. O índice que corrige o valor venal que serve ao cálculo do imposto é o IPCA-E (Índice de Preços ao Consumidor Amplo Especial), divulgado pelo o IBGE anualmente. O percentual para 2016 é de 10,71%.

SANTA CATARINA

IPVA: as alíquotas seguem estáveis, mas há redução de 4,2% no valor dos bens sobre os quais elas incidem, já que se baseia na tabela da Fipe.

Florianópolis

IPTU: alíquota estável, com correção de 9,3% no valor dos imóveis, baseado no Índice Nacional de Preços ao Consumidor Amplo (INPC).

RIO GRANDE DO NORTE

Nenhum imposto teve alteração de alíquota ainda. A partir de fevereiro de 2016 as alíquotas serão alteradas:

ICMS: de 17% para 18%

IPVA: de 2,5% para 3% (apenas para veículos novos, adquiridos depois de fevereiro. Em 2017 a alíquota de 3% aplicar-se-á aos demais veículos, novos ou em uso).

ITCD: de 3% para um sistema progressivo, assim: 3% até 500 mil; 4% de 500 mil a 1 milhão; 5% entre 1 e 3 milhões; e 6% a partir de 3 milhões.

Natal

IPTU: em Natal era de 0,6% do valor base do imóvel para imóveis em geral, e 1% do valor base do imóvel para terrenos e imóveis comerciais em 2015. A alíquota permanece a mesma em 2016, porém o valor base dos imóveis foi reajustado em 9,57% (Ipca-e).

RIO GRANDE DO SUL

ICMS: teve aumento de 1% na alíquota. Era 17% e passou para 18%.

Imposto sobre Herança e Doações (ITCMd): antes eram aplicadas apenas duas alíquotas, de 3% e 4%. Agora foram estabelecidos índices progressivos de até 6% para a transmissão de bens (móveis, título, créditos, ações e quotas de empresas) e duas faixas, de 3% e 4%, para casos de doação.

Porto Alegre

IPTU: alíquota estável com reajuste de 10,48% no valor dos imóveis, com base na aplicação do Índice Nacional de Preços ao Consumidor Amplo (IPCA) dos últimos 12 meses, segundo a prefeitura.

RONDÔNIA

IPVA: as alíquotas do IPVA não sofrerão aumento e permaneceram no mesmo valor que no ano passado. Quanto ao valor venal do veículo, utilizado como base de cálculo para lançamento do imposto, conforme valores apurados em dezembro de 2015, haverá queda média de 3,6% em relação ao ano passado. Em 2015, o valor do imposto sobre o IPVA teve redução média de 2,6% em relação a 2014.

ICMS: as alíquotas de alguns produtos subiram: 17,5% para a alíquota modal; 32% para cigarros, charutos e tabacos; 35% bebidas alcoólicas, exceto cerveja.

Porto Velho

IPTU: a alíquota do Imposto Predial e Territorial Urbano (IPTU) continua em 0,5% sobre o valor do imóvel, conforme a lei municipal 199/2004.

RORAIMA

Não houve aumento no ICMS, IPVA e sobre heranças e doações.

Boa Vista

IPTU: não houve reajuste nos impostos sobre a Propriedade predial e Territorial Urbana (IPTU) e sobre venda de Bens e Imóveis (ITBI). Em relação ao IPTU só houve uma atualização pela variação do Índice Nacional de Preços ao Consumidor Amplo (IPCA) 2015, com alíquota estável.

SERGIPE

ICMS: sofreu aumento e os índices variam de 1% a 3%. A Secretaria não informou qual era o percentual anterior, mas confirmou que essa atualização é superior aos últimos cinco anos.

IPVA: aumentou com percentual que varia de 0,5% a 1% . O último ajuste foi de 2% .

Imposto sobre Herança e Doações: o imposto era de 4% e mudou para 2%, criando níveis – foi reduzida para quem paga 3.500 Ufir; se manteve para os superiores a partir de 3.500 e até 7000 Ufirs; e aumentou 2% para a faixa de 7 mil a 14 mil Ufirs. Superior a 14 mil, o percentual passou a ser 8%.

Aracaju

IPTU: o valor do imposto foi reajustado em até 30%, seja para imóvel construído ou terreno.

SÃO PAULO

ICMS: o imposto sofreu alteração (aumento e redução) para alguns produtos (cerveja e demais bebidas alcoólicas, cigarro e medicamentos genéricos). Para cerveja e demais bebidas alcoólicas, subiu de 18% para 20%; para cigarro, sobe de 25% para 30%; para medicamentos genéricos há redução na alíquota de 18% para 12%.

IPVA: o valor do imposto vai cair, em média, 3,3% porque os valores venais dos veículos estão mais baixos, mas as alíquotas do imposto não mudam.

Imposto sobre Herança e Doações: o imposto não sofreu alteração na alíquota. Segundo a Secretaria da Fazenda, o ITCMd não sofre reajuste há alguns anos e é de 4%

ITBI: a alíquota permanece a mesma do ano passado: 3%.

São Paulo (capital)

IPTU: o reajuste será de 9,5% no valor dos imóveis, mas as alíquotas do IPTU permanecem as mesmas, ou seja, 1% para imóveis residenciais e 1,5% para os demais imóveis.

TOCANTINS

ICMS: aumentou de 25% para 27% nos seguintes itens: gasolina, álcool, serviços de comunicação, perfumes, joias, cigarros, armas, cervejas e embarcações. Também subiu de 7% para 12% para produtos de agricultura e pecuária, e comércio de carnes.

Além do aumento de 25% para 27% no ICMS do estado, o governo também inseriu mais dois pontos percentuais de aumento, cujo produto da arrecadação será destinado ao Fundo Estadual de Combate e Erradicação da Pobreza, deste modo, o aumento real do ICMS no Tocantins foi de 25% para 29%.

IPVA:

Alíquotas variavam entre 1% e 3%. Os aumentos foram de: 1,25% para veículos de transportes de passageiros e cargas; 2% para aéreos, aquáticos; 2,5% para automóveis de passageiros, pick-ups com motor até 100hp; 3,5% para automóveis de passageiros, pick-ups com motor acima de 100hp.

Imposto sobre Herança e Doações: 2% sobre valor superior a R$ 25 mil a R$ 100 mil; 4% sobre valor superior a R$ 100 mil a R$ 500 mil; 6% sobre valor superior a R$ 500 mil a R$ 2 milhões; 8% sobre valor superior a R$ R$ 2 milhões.

Palmas

A Prefeitura disse que não houve aumento de impostos.